فروش محافظت شده (Protective Put)

فروش محافظت شده (به انگلیسی Protective Put) با خرید سهام و خرید اختیار فروش (buy put option) ایجاد میشود.

قراردادهای اختیار معامله (Option Contracts) یکی از جذابترین ابزارهای مالی مدرن هستند که اکثر موسسات مالی و هجفاندهای بزرگ و مطرح از آن برای کاهش ریسک و افزایش حاشیه سود خود استفاده میکنند.

در ادامه به بررسی فروش محافظت شده که یکی از استراتژیهای بسیار جالب قراردادهای اختیار معامله است میپردازیم؛ همچنین برای درک بهتر شما عزیزان در ادامه از مثال هم استفاده میشود.

نکات کلیدی

- فروش محافظتشده یکی از استراتژیهایی است که در قراردادهای اختیار معامله استفاده میشود.

- فروش محافظتشده برای بیمه کردن سهام یا کاهش ریسک استفاده میشود.

- مبلغی که برای خرید اختیار فروش داده میشود، پریمیوم (Premium) نام دارد.

- استراتژی فروش محافظتشده سودی نامحدود را پیشنهاد میدهد، تا زمانی که خریدار قرارداد فروش، مالک سهام دارایی پایه باشد.

فروش محافظت شده چیست؟

مبلغی که سرمایهگذار برای خرید اختیار فروش پرداخت میکند، پریمیوم (Premium) نام دارد.

این روش برای محافظت یا قفل کردن سود سرمایهگذاران هم استفاده میشود. به صورت کلی سرمایهگذاران ممکن است به 2 دلیل از استراتژی فروش محافظت شده استفاده کنند:

- محدود کردن ریسک، پس از خرید سهام

- برای محافظت از سهامی که قبلا خریداری شده، زمانی که پیشبینی کوتاه مدت نزولی است اما سرمایهگذار به صعود در بلندمدت اعتقاد دارد.

خرید قرارداد اختیار فروش (Put Option) یک استراتژی برای افرادی است که به نزول یک سهم یا دارایی باور دارند؛ با این حال، زمانی که سهامدار همچنان به قیمت سهم خود اطمینان دارد اما قصد محافظت از سرمایه و زیانهای احتمالی را دارد، از این استراتژی استفاده میکند.

این قراردادها میتواند بر روی سهام، ارزها، کالاها و شاخصها اعمال شود و سرمایهگذار را از ریزشهای زیاد در امان نگه دارد.

در ایران بر روی طلا، بعضی از کالاها مثل زعفران و بعضی از سهمها میتوان قراردادهای اختیار را خرید و فروش کرد. قرارداد خرید اختیار فروش در صورت کاهش قیمت دارایی به عنوان نوعی بیمه عمل میکند.

بیشتر بخوانید: بیمه کردن سهام یا اوراق اختیار فروش تبعی چیست؟

فروش محافظت شده چگونه کار میکند؟

این استراتژی زمانی به سرمایهگذار سود میرساند که سهام یا نوعی دارایی را خریداری کرده باشد و قصد نگهداری آن دارایی در سبد (Portfolio) خود را داشته باشد.

به صورت کلی هنگامی که قیمت یک سهام کمتر از قیمت خرید یک معاملهگر میشود، سرمایهگذار دچار خطر ناشی از ضرر میشود؛ که توسط خرید قرارداد اختیار فروش این مشکل تا حدی زیادی رفع شده و تمامی ضررهای احتمالی محدود خواهند شد.

اختیار فروش قراردادی است که به مالک آن توانایی فروش یک مقدار خاصی از یک دارایی خاص، در یک زمان تعیین شده را میدهد.

برخلاف معاملات آتی، قرارداد اختیار مالک را ملزم به فروش دارایی نمیکند و تنها در صورتی که تمایل داشته باشد دارایی را به فروش میرساند.

قیمتی که قرارداد در آن بسته میشود قیمت اعمال (Strike price) نام دارد و تاریخ سررسید، تاریخ انقضا (Expiration date) نام دارد؛ همچنین هر قرارداد اختیار معامله برابر با 100 عدد از دارایی پایه است.

درست مثل هرچیز دیگری در بازارهای مالی، داشتن اختیار خرید یا فروش یک دارایی هم رایگان نیست و باید مبلغی تحت عنوان پریمیوم پرداخت شود.

این قیمت بر اساس متغیرهای زیادی مثل قیمت فعلی دارایی پایه، زمانی که تا انقضای قرارداد باقی مانده و نوسانات ضمنی (احتمال تغییر قیمت دارایی) دارایی تعیین میشود.

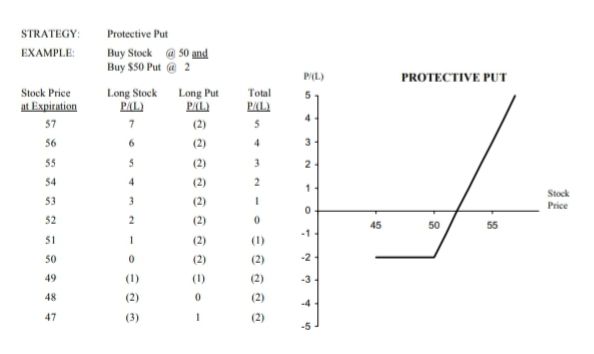

مثالی برای فروش محافظت شده و شرح سناریوهای مختلف این استراتژی

فرض کنید که شما سهمی (یا هر دارایی پایه دیگری) را در قیمت 50 دلار خریدهاید؛ برای بیمه کردن سهمهای خود نیاز دارید تا دقیقا به اندازه تعداد سهام خود قرارداد اختیار فروش بخرید.

فرض کنید یک سهم با قیمت 50 دلار و یک قرارداد اختیار فروش با قیمت پریمیوم 2 دلار خریداری کردهاید. در این صورت پروفایل سود و زیان از فروش محافظت شده شما به شرح زیر است:

بعد از اعمال هر دو قرارداد (خرید سهام و خرید اختیار فروش) 3 سناریو به صورت کلی به وقوع میپوندد:

- اگر قیمت اعمال در تاریخ سررسید به 57 دلار رسیده باشد شما 7 دلار برای خرید سهام سود کردهاید که 2 دلار هم هزینه پریمیوم دادهاید؛ در این صورت سود خالص شما 5 دلار میشود.

- اگر قیمت در همان نقطه که سهام خریداری شده است بماند و تغییری نکند، هیچ سود و زیانی برای نوسان سهام شامل شما نمیشود اما با توجه به 2 دلاری که برای پریمیوم پرداخت کردهاید، شما ضرر میکنید و زیان شما برابر با 2 دلار است.

- اگر قیمت به 47 دلار برسد شما 3 دلار برای نگهداری سهام ضرر میکنید اما 1 دلار برای قرارداد اختیار فروش خود سود میکنید؛ در مجموع زیان شما برابر با 2 دلار خواهد بود.

حداکثر سود

سود در این استراتژی نامحدود است؛ زیرا قیمت دارایی پایه میتواند به صورت نامحدودی افزایش یابد. با این حال برای حساب کردن سود خالص باید هزینه پریمیوم و کمیسیون را از سود اسمی خود کم کنید.

حداکثر ریسک

در این استراتژی ریسک محدود به قیمت سهام منهای قیمت اعمال و پس از آن به علاوه قیمت اختیار فروش و کمیسیون میشود.

در مثالی که بالاتر گفته شد، قیمت هر قرارداد اختیار فروش 2 دلار است؛ بنابراین حداکثر ریسک در این معامله 2 دلار به ازای هر سهم است. حداکثر ریسک در موقعیتی رخ میدهد که قیمت سهام در تاریخ انقضای قرارداد اختیار فروش، برابر یا کمتر از آن باشد.

نقطه سربهسر (Breakeven) در تاریخ انقضای قرارداد

نقطه سربهسر هر فرد در تاریخ انقضای قرارداد برابر با قیمت سهام به علاوه قیمت قرارداد اختیار فروش است.

در این مثال: 50+2=52

نکته: اگر قیمت اعمال (Strike price) بالا برود، شما تا جایی که قیمت بالا برود سود میکنید و فقط 2 دلار برای پریمیوم هزینه کردهاید؛ در صورتی که اگر قیمت کاهش یابد (حتی اگر قیمت به صفر برسد)، شما فقط 2 دلار برای پریمیوم ضرر کردهاید و قرارداد اختیار فروش تمامی ضررهای جانبی شما را پوشش میدهد.

این کارکرد خارقالعاده قراردادهای اختیار معامله و استراتژی فروش محافظت شده است.

قیمت اعمال و پریمیوم (Strike Price and Premium)

یک قرارداد فروش محافظت شده در هر زمانی قابل خرید است؛ بعضی از سرمایهگذاران در یک زمان به خصوص و برخی بعد از خرید سهام، قرارداد اختیار فروش خود را خریداری میکنند.

هر زمانی که سرمایهگذاران قرارداد اختیار فروش خود را خریداری کنند، رابطه بین قیمت دارایی پایه و قیمت اعمال آنها را در 3 دسته قرار میدهد که شامل موارد زیر میشود:

- وقتی که قیمت اعمال و قیمت بازار یکسان است؛ به این وضعیت ATM گفته میشود. (at-the-money)

- وقتی که قیمت اعمال پایینتر از قیمت بازار است؛ به این وضعیت OTM گفته میشود. (out-of-the-money)

- وقتی که قیمت اعمال بالاتر از قیمت بازار است؛ به این وضعیت ITM گفته میشود. (in-the-money)

سرمایهگذارانی که به دنبال پوشش ریسک خود هستند در درجه اول بر روی ATM و OTM تمرکز میکنند. اگر قیمت دارایی و اعمال یکسان باشد، قرارداد در حالت ATM اعمال میشود.

یک اختیار فروش که در حالت ATM است، داراییهای سرمایهگذار تا زمان انقضای سررسید به صورت کامل و 100 درصد بیمه میکند. در بسیاری از مواقع اگر قرارداد اختیار فروش و دارایی پایه (سهام) همزمان خریداری شده باشند، فروش حفاظت شده در حالت ATM است.

همچنین سرمایهگذاران میتوانند اختیار فروش OTM خریداری کنند. این نوع اختیار فروش زمانی اتفاق میافتد که قیمت اعمال پایینتر از قیمت سهام یا دارایی پایه باشد.

یک اختیار فروش OTM محافظتی 100 درصدی برای جلوگیری از ضررهای در جهت نزول را ارائه نمیدهد، بلکه ضررهای حاصل از تفاوت بین قیمت سهام و قیمت اعمال را محدود میسازد.

سرمایهگذاران برای کاهش ضررهای ناشی از سرمایهگذاری از قراردادهای OTM استفاده میکنند، زیرا آنها مایل به پذیرش مقدار مشخصی از ضرر هستند. همچنین هر چه قیمت اعمال کمتر از قیمت بازار باشد، هزینه پریمیوم کمتر خواهد بود.

برای مثال یک سرمایهگذار مایل به زیان در سهامی با بیش از 5 درصد کاهش در قیمت نیست؛ در چنین موقعیتی، سرمایهگذار قرارداد اختیار فروشی را با قیمت اعمالی که 5 درصد پایینتر از قیمت سهام است خریداری میکند.

بنابراین، اگر قیمت سهام کاهش یابد، سرمایهگذار در بدترین حالت 5 درصد ضرر خواهد کرد. قیمتهای مختلفی برای قیمت اعمال و همچنین تاریخهای متفاوتی برای انقضای سررسید وجود دارد که معاملهگران اجازه میدهد تعادلی در سبد سهام خود ایجاد کنند.

کلام آخر

قراردادهای مشتقه، علیالخصوص قراردادهای اختیار معامله را دست کم نگیرید زیرا کاربردهای فراوانی دارد و در غالب بازارهای مالی موجود است. سعی کنید استراتژیهای مختلف را آموزش ببینید و حتما از قوانین مدیریت ریسک پیروی کنید.

در این مطلب به بررسی استراتژی فروش محافظت شده و نحوه استفاده از آن پرداختیم.

شما در بورس، علاوه بر خرید و فروش سهام:

- میتوانید در داراییهایی مانند طلا و مسکن سرمایهگذاری کنید

- در صندوقهای سرمایه گذاری بدون ریسک، سود ثابت بگیرید

برای شروع سرمایهگذاری، افتتاح حساب رایگان را در یکی از کارگزاریها انجام دهید:

برای سرمایهگذاری و معامله موفق، نیاز به آموزش دارید. خدمات آموزشی زیر از طریق کارگزاری آگاه ارائه میشود: