آربیتراژ (Arbitrage)

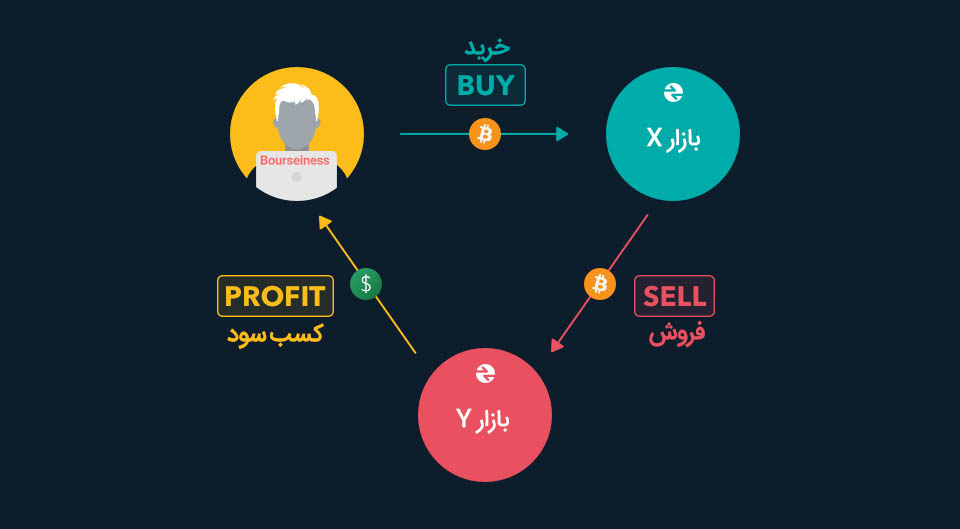

آربیتراژ (به انگلیسی Arbitrage) به مفهوم کسب سود از اختلاف قیمت در دو یا چند بازار است.

در بازارهای مالی راههای مختلفی برای کسب درآمد از معامله داراییها وجود دارد. این روشهای معاملاتی اغلب فقط به یک بازار محدود نمیشوند و شما میتوانید حتی آنها را در بورس یا فارکس اجرا کنید.

از معامله اسپات در یک کارگزاری یا صرافی ارز دیجیتال گرفته تا وام گرفتن ارزهای دیجیتال و معامله کوینهای مختلف.

اما از بین روشهای معاملاتی موجود، یک روش وجود دارد که تریدرهای حقوقی و حقیقی زیادی در بازارهای مختلف به آن تکیه میکنند و آن معامله آربیتراژ است.

ممکن است برایتان سوال شده باشد، چگونه قیمت یک توکن یا ارز دیجیتال در صرافیهای مختلف به یک دیگر نزدیک است؟ آیا آنها از یک منبع قیمتی خاص استفاده میکنند؟ پاسخ در Arbitrage و جابهجایی داراییها در بین صرافیهای مختلف است.

آربیتراژ چیست؟

البته شاید خیلی از تراکنشهای مالی در تعریف آربیتراژ گنجانده شود ولی باید توجه داشت که این مفهوم به صورت آکادمیک به مجموعه تراکنشهای مالی اطلاق میشود که در هیچ حالتی باعث زیان نشده و حداقل در یک حالت باعث سود شود.

به عبارتی این روش به طور ایدهآل یک معامله بدون ریسک (Risk Free) است.

بیشتر بخوانید: 4 تکنیک فوق العاده برای ریسک فری کردن (Risk-Free) معاملات!

شرط دیگر اطلاق آربیتراژ به تعاملات مالی این است که خرید و فروش به صورت همزمان انجام شود.

در حالتی که قیمتها در بازارهای مختلف امکان آربیتراژ را نداشته باشد میتوان گفت که که بازارها در تعادل آربیتراژی (Arbitrage Equilibrium) هستند.

از مصادیق بارز آربیتراژ، معاملات ارزی و سود بردن از نرخ تبدیل ارزهای مختلف در بازارهای مختلف است.

آربیتراژ (و به تبع آن بازار یا قیمت بدون آربیتراژ) کلیدیترین مفهوم برای متخصصین فاینانس است و همان نقشی را بازی میکند که “تعادل” برای اقتصاددانها دارد.

البته فقدان آربیتراژ و تعادل در واقع دو روی یک سکه هستند و هر دو به مفاهیم مشترکی اشاره می کنند.

مفهوم و معنی آربیتراژ را میتوان حداقل با دو رویکرد متفاوت (و البته معادل) توضیح داد.

اولین توضیح میتواند این باشد که دقت کنیم که داراییها در بازار قابلیت بازتولید شدن توسط داراییهای دیگر را دارند. یعنی میتوان خروجی یک دارایی را عینا توسط ترکیبی از داراییهای دیگر به دست آورد.

حال اگر قیمت دو دارایی با هم متفاوت باشد آربیتراژ رخ میدهد.

تعریف دوم که تعریف ریاضی و دقیق است میگوید آربیتراژ زمانی رخ میدهد که قیمت سبدی از داراییها در همه حالتها صفر یا منفی و بازده آن در همه حالتها بزرگتر یا مساوی صفر و در برخی حالتها اکیدا بزرگ تر از صفر باشد.

یعنی ما بدون این که هزینهای متحمل شویم سود انتظاری مثبت به دست میآوریم.

آربیتراژ ارز چیست؟

در بازارهای مالی شما حتی میتوانید از اختلاف قیمت چند ارز به نفع خود بهره بگیرید.

آربیتراژ ارز این امکان را به شما میدهد تا با معامله ارزهای فیات، از اختلاف قیمت بین سه ارز کسب درآمد کنید. البته اختلاف نوسان در این حالت بسیار اندک است و برای کسب سود چشمگیر باید سرمایه زیادی را درگیر کنید.

دقت کنید که این مفهوم به عبارت “ناهار مجانی” اقتصاددانها بسیار شبیه است. برای درک بهتر این مفهوم به این مثال توجه کنید:

1. فرض کنید نرخ تبدیل دلار به ریال 1000 تومان، یورو به ریال 1300 تومان و یورو به دلار 1.4 باشد.

اگر یک واحد یورو را به دلار تبدیل کرده و با آن ریال بخریم و دوباره ریال را به یورو تبدیل کنیم 100 تومان سود میکنیم. یعنی دو سبد متفاوت از دلار و ریال و یورو با ارزش یورویی یکسان قیمت ریالی یکسان ندارند.

2. فرض کنید قیمت فروش امروز نفت 60 دلار و قیمت فروش آن برای تحویل در سال آینده 80 دلار باشد. همچنین فرض کنید نرخ بهره 20% و هزینه انبار و “بیمه” (به این دقت کنید) نفت توسط فروشنده 5 دلار به ازای هر بشکه باشد.

من اگر امروز 60 دلار وام بگیرم و با آن همین الان نفت بخرم و بخواهم که نفت را سال آینده تحویل بگیرم قیمت نفت برای من برای تحویل در سال آینده 60 (قیمت نفت) + 12 (نرخ بهره) + 5 (هزینه نگهداری و بیمه) = 77 در میآید.

لذا میتوانم دارایی که نفت را در سال آینده 80 دلار می فروشد را با 77 دلار تولید کنم. من هیچ پولی از جیبم ندادم (وام گرفتم) و سال آینده 3 دلار سود قطعی میکنم.

نکته بسیار کلیدی در مفهوم آربیتراژ این است که سبد دارای آربیتراژ باید در “همه حالتها” بازده غیرمنفی داشته باشد و گرنه اصطلاح آربیتراژ به آن اطلاق نمیشود.

لذا مثلا خرید یک کالا از یک کشور و صادرات آن به کشور دیگر با قیمت متفاوت آربیتراژ نیست چرا که تجارت با ریسکهای متعددی از جمله کاهش قیمت محصول یا ظهور محصول رقیب و الخ مواجه است. به همین خاطر بود که گفتیم به عبارت “بیمه” در مثال نفت دقت کنید.

اگر نفت بخریم و ریسک آتش سوزی نفت انبارشده وجود داشته باشد دیگر آربیتراژ نداریم و لذا برای بررسی وجود یا عدم وجود آربیتراژ باید “هزینه بیمه” را هم به آن اضافه کنیم.

معاملات آربیتراژ کاملا قانونی است و به عنوان یکی از روشهای معمول کسب درآمد از بازارهای مالی شناخته میشود. به همین دلیل مثال معاملات آربیتراژ را نه تنها در بازار ارزهای دیجیتال بلکه در آربیتراژ در فارکس و بورس نیز میتوان یافت.

مثال آربیتراژ در بازده

به مثالی دیگر از آربیتراژ در بازده سهام دقت کنید.

بازده متوسط سهام به وضوح بالاتر از اوراق مشارکت است ولی این آربیتراژ نیست چرا که حالتهایی هم وجود دارد که سهام از اوراق مشارکت کمتر سود میدهد.

اگر وضعیت طوری بود که سهام “در هر صورت” از اوراق مشارکت بیشتر سود میداد با آربیتراژ مواجه بودیم.

خرید خانه هم باز مثالی برای آربیتراژ نیست چرا که در سالهای رکود قیمت ظاهری خانه ثابت میماند و لذا با در نظر گرفتن هزینه فرصت پول بازده سرمایه گذاری منفی میشود.

در عمل تقریبا هیچ سبدی را نمیتوان یافت که دارای ریسک صفر باشد.

به عنوان مثال وقتی یک سوداگر متوجه میشود که قیمت نسبی ین و پوند در ژاپن و دوبی یکسان نیست و لذا با انتخاب سبد مناسب میتوان از این وضعیت بهره برد، باز یک فاصله زمانی بسیار اندک بین انجام خرید و فروش وجود دارد که همین فاصله زمانی ریسکی ولو بسیار اندک را به موضوع تحمیل میکند (ممکن است تا بخواهیم ین را از جای ارزانتر بخریم و خرید را ثبت کنیم قیمت ین در جای دیگر جا به جا شود و ما ضرر کنیم) ولی معمولا از این ریسکهای بسیار اندک صرف نظر میکنیم.

بخش مهمی از ادبیات قیمت گذاری داراییها و مشتقات مالی در فاینانس بر مبنای اصل یک قیمت (یا فقدان آربیتراژ) شکل میگیرد و در آن قیمت تعادلی یک دارایی به شکلی محاسبه میشود که امکان آربیتراژ وجود نداشته باشد.

چون بازارهای مالی معمولا هزینه مبادله اندک و نقدشوندگی بالا دارند هر گونه فرصت احتمالی آربیتراژ به سرعت خنثی شده (و البته کسانی هم از این فرصت موقت بهره بردهاند) و لذا فرض فقدان آربیتراژ فرض قابل قبولی است.

این مثال را میتوان در مورد آربیتراژ در بورس ایران نیز به کار برد.

دقت کنید که در عمل بسیاری از فرصتهای آربیتراژ به دلیل تفاوت بین قیمت خرید و فروش یک دارایی (هزینه واسطهگری) از بین میرود. ضمن این که خیلی وقتها آربیتراژ آن قدر کوچک است (مثلا 10 یورو روی یک میلیون یورو معامله) که شکار آن اصلا به صرفه نیست.

سود آربیتراژی چه زمانی بدست میآید؟

سود آربیتراژی زمانی ایجاد میشود که یک کالای مشابه در دو بازار مختلف یا در مواردی خاص در دو قالب متفاوت عرضه میشود اما قیمتهای یکسانی ندارد.

وجود آربیتراژ نتیجه ناکارآمد بودن بازار است و مکانیزمی ایجاد میکند که موجب میشود قیمتها به طرز قابلتوجهی از ارزش منصفانه و واقعیشان در درازمدت منحرف نشوند.

فرض کنید قیمت خودرو صفرکیلومتر در کارخانه 20 میلیون تومان و در نمایشگاه 21 میلیون تومان است. شما میتوانید با خرید فوری خودرو از کارخانه و فروش آن به خریدار نهایی 1 میلیون تومان سود کنید. به این سود، سود آربیتراژی گفته میشود.

یا ممکن است قیمت هر کیلو گردو 15000 تومان و هر کیلو مغز گردو 50000 تومان باشد. شما حساب میکنید هر دو کیلو گردو، یک کیلو مغز گردو میدهد و هزینه کارگری برای شکستن دو کیلو گردوها و تبدیل آن به مغز گردو 10000 تومان است.

در این صورت شما با خرید دو کیلو گردو و پرداخت 10000 تومان هزینه کارگر، صاحب یک کیلو مغز گردو میشوید که میتوانید با فروش آن به مصرف کننده 10000 تومان سود کنید. این سود نیز سود آربیتراژی است.

شرکت های بینالمللی که سهامشان در بورس کشورهای مختلف عرضه شده است نیز میتوانند سود آربیتراژ داشته باشند.

به این صورت که ممکن است سهام شرکتی در بورس ژاپن به قیمتی معامله شود که با قیمت آن در بورس آمریکا متفاوت باشد. سرمایه گذارانی که از این اختلاف قیمت مطلع باشند میتوانند از این فرصت برای کسب سود استفاده کنند.

البته با توجه به پیشرفت تکنولوژی، کسب سود از قیمت گذاری اشتباه در بازار بسیار مشکل شده است.

بیشتر معامله گران از سیستمهای کامپیوتری استفاده میکنند تا نوسانات ابزارهای مالی مشابه را رصد کنند. در مورد هر قیمت گذاری اشتباه و ناکارآمدی معمولاً به سرعت اقدامات لازم انجام میگیرد و فرصت کسب سود از آن، اغلب در عرض چند ثانیه حذف میشود.

به همین دلیل در بسیاری از بازارها از اسکریپتهای کامپیوتری برای انجام این کار استفاده میشود. برای مثال ربات آربیتراژ ارز دیجیتال موضوع تازهای نیست و بسیاری از کاربران یا حتی سازمانهای بزرگ از آن استفاده میکنند.

به کمک ربات آربیتراژ ارز دیجیتال، همه دستورات با شرایطهای تعیین شده در کسری از ثانیه اجرا شده و بازارهای هدف به تعادل قیمتی میرسند.

آربیتراژ نیرویی لازم برای بازارهای مالی است.

به زبان ساده، به کسب سود از طریق اختلاف قیمت در دو بازار مختلف آربیتراژ میگویند. این اختلاف میتواند از لحاظ زمانی باشد مثل بازار نقد و آتی، و هم از نظر مکانی مثل تفاوت نرخ در دو بازار در مکانهای جغرافیایی متفاوت باشد.

یکپارچگی بازارهای مالی امکان آربیتراژ به علت اختلاف در مکان بازار را تقریبا به صفر رسانده است.

این نوع آربیتراژ در بازارهای کالایی به علت وجود هزینه نگهداری و حمل و نقل و… که باعث ایجاد قیمتهای متفاوت برای یک کالا میشود، اتفاق میافتد.

اما اختلاف به علت تفاوت در زمان، فرصت آربیتراژی را برای هم بازارهای مالی و کالایی از طریق قرارداد آتی ایجاد میکند.

آربیتراژ در بازار آتی سهام

آربیتراژ در بازار آتی سهام زمانی اتفاق میافتد که فرد با حذف ریسک نوسانات قیمت در طول زمان سهم پایه را در یک بازار (نقد و آتی) خریده و در بازار دیگر به فروش برساند.

اگر قیمتهای بازار آتی بالاتر از نقد باشد: آربیتراژگر میتواند سهم پایه را در بازار نقد خریده و به طور همزمان در بازار آتی با قیمت مشخص به فروش برساند.به مثال زیر توجه کنید:

خرید سهم به تعداد 10000 به قیمت 3000 ریال در بازار نقد و فروش یک قرارداد سایپا (هر قرارداد در نماد سایپا شامل 10000 سهم است) در بازار آتی به قیمت 4000 ریال:

سود ناخالص

ریال 1.000.000 = 10.000 × (3.000 – 4.000)

کارمزد خرید در بازار نقد

148.800= 0/00496 × (10.000 × 3.000)

کارمزد فروش در بازار آتی

198.400 = 0/00496 × (10.000 × 4.000)

مالیات فروش کارمزد تسویه

400.000 = (0/005 + 0/005) × (10.000 × 4.000)

کارمزد ورود به دوره تسویه و مالیات فروش

(سود خالص) 9.252.800 = (400.000 + 198.400 + 148.800) – 10000000 (سود ناخالص)

در مثال فوق سود حاصل از آربیتراژ 9,252,800ریال میباشد که با توجه به سرمایه مورد نیاز شامل 30,000,000 ریال بابت خرید سهم از بازار نقد و 5,600,000 ریال بابت وجه تضمین اتخاذ موقعیت باز سایپا 04 در بازارآتی بازده این سرمایهگذاری برابر با 26 درصد است.

تاثیر تصمیمات شرکتی بر دارندگان موقعیتهای باز همزمان با بسته شدن سهم در بازار نقد، در بازار آتی نیز معاملات روی نمادهای مربوط به سهم یادشده، در تمام سررسیدها تا زمان باز شدن در بازار نقد متوقف میشود.

الف) اگر شرکت اقدام به تقسیم سود کند: بر خلاف رویه متداول در بورسها، در بورس تهران به منظور حذف ریسک پیشبینی سود (انحراف سود مورد انتظار از سود مصوب ناشر در مجمع) قبل از باز شدن نماد سهم در بازار آتی، از آخرین قیمت تسویه روزانه، سود مصوب کسر میشود.

این تغییر در قیمت تسویه در حساب طرفین قرارداد لحاظ نمی شود در نتیجه مشارکتکنندگان بازار (در صورتی که برگزاری مجمع طی دوره باشد) برای تعیین ارزش آتی سهم به منظور ثبت سفارش در بازار آتی نباید سود تقسیمی را از قیمت کسر کنند.

مثال کاربردی:

- اتخاذ موقعیت خرید با قیمت 4000 ریال

- آخرین قیمت تسویه قبل از برگزاری مجمع 4500ریال

- سود تقسیمی در مجمع 600 ریال

تعدیل در قیمت تسویه به صورت زیر محاسبه میشود:

ریال 3900 = 600- 4500

(با تغییر قیمت تسویه به علت تصمیمات شرکتی در حساب عملیاتی دارندگان موقعیت باز، تغییری اعمال نمیشود)

در صورتی که بعد از بازگشایی نماد، معاملات روی قیمتی بالاتر انجام شود (مثلا 4200 ریال) نحوه محاسبه سود و زیان روزانه برای دارندگان موقعیت خرید از ابتدای اتخاذ موقعیت به شرح زیر است:

ریال 500= 4000 – 4500

- سود واریز شده به حساب خریدار قبل از برگزاری مجمع به ازای هر سهم

- تغییر در قیمت تسویه از 4500 به 3900 بدون تغییر در حساب مشتری

- افزایش قیمت تسویه از 3900 به 4200 300= 3900-4200

یعنی با اخذ موقعیت خرید روی قیمت 4000 ریال با حساب آخرین قیمت تسویه 4200 در حساب مشتری دارنده موقعیت خرید مبلغ 800 ریال واریز شده است و میتوان این طور در نظر گرفت که به حساب خریدار علاوه بر واریز مابهالتفاوت قیمت خرید و آخرین قیمت تسویه سود تقسیمی مجمع نیز واریز میشود.

ب) اگر شرکت اقدام به افزایش سرمایه کند:

افزایش سرمایه ناشر سهم پایه منجر به تعدیل آخرین قیمت تسویه روزانه و اندازه قرارداد آتی میشود. در اینصورت، بورس پیش از بازگشایی نماد معاملاتی قراردادهای سهم پایه، تعدیلات لازم را انجام میدهد.

به کمک این مثال شما میتوانید به آربیتراژ در بورس ایران بپردازید. البته نقدینگی و صف خرید و فروش را باید در معادلات خود لحاظ کنید.

آربیتراژ ارز دیجیتال

همانطور که قبلا نیز اشاره شد، ارزهای دیجیتال به دلیل ماهیت خود، بازار بسیار مناسبی برای کسب سود از آربیتراژ هستند. مهمترین دلیل این موضوع را باید در تکیه ارزهای دیجیتال در استفاده از کامپیوترها دانست.

به دلیل عدم مرکزیت و نبود یک بازار مرکزی برای خرید و فروش این داراییها، قیمت بعضی از ارزهای دیجیتال در صرافیهای مختلف گاهی تفاوت بسیار زیادی پیدا میکند.

این موضوع برای کسانی که به دنبال سود آربیتراژ ارز دیجیتال هستند یک فرصت خاص محسوب میشود، زیرا در اغلب بازارهای مالی، فرصتهای آربیتراژ محدود هستند.

البته به لطف بهترین ربات آربیتراژ موجود، انجام این کار توسط انسان و به صورت دستی چندان آسان نیست چرا که رقبای زیادی در معاملات آربیتراژ وجود دارد.

Sam Bankman-fried موسس پلتفرم FTX و شرکت تریدینگ Alameda Research یکی از ثروتمندان صنعت کریپتوکارنسی، سود بسیار هنگفتی از آربیتراژ ارز دیجیتال بدست آورده است.

بیشتر بخوانید: افت و خیزهای سم بنکمن فراید؛ شخصیت تاثیرگذار کریپتوکارنسی

در تصویر زیر مقایسه قیمت ارز دیجیتال ANKR در صرافیهای مختلف ارز دیجیتال را میبینید. (تصویر برگرفته از تب Markets در سایت Coingecko)

با یک نگاه کلی متوجه میشود اختلاف قیمت در بین دو صرافی حدود 5 درصد است!

در زمانهایی که نوسانات شدیدتر و بیشتری در قیمت یک ارز اتفاق میافتد، اختلاف قیمت ارز دیجیتال بین صرافیها معمولا بیشتر میشود و فرصت کسب سودهای بالاتر از آربیتراژ را فراهم میکند.

ربات آربیتراژ چیست؟

به دلیل تغییرات سریع در بازار ارز دیجیتال، فرصتهای کسب درآمد از آربیتراژ معمولا خیلی سریع از بین میروند.

رباتهای زیادی در ارزهای دیجیتال مشغول کسب سود از آربیتراژ هستند ولی به دلیل گستردگی این بازار و وجود ارزهای بسیار زیاد، همچنان فرصتهای آربیتراژ وجود دارند.

مهمترین دلایل استفاده از رباتها در آربیتراژ:

- خودکار کردن فرایند ترید و عدم نیاز به معاملات دستی

- افزایش سرعت در انجام معاملات

- عدم نیاز به آنلاین بودن همیشگی کاربر

- تشخیص سریع فرصتهای آربیتراژ با رصد بازار

قبل از برنامه ریزی برای کسب درآمد از آربیتراژ در صرافیهای ایرانی، باید یک استراتژی آربیتراژ مشخص داشته باشید.

لازم به ذکر است به دلیل فعالیت ربات آربیتراژ، انجام معاملات به صورت دستی یعنی جابهجایی داراییها بین صرافیهای مورد نظر زمانبر و دشوار است و در نهایت باعث از دست رفتن موقعیت خواهد شد.

ربات آربیتراژ ارز دیجیتال فقط به صرافیهای متمرکز مانند نوبیتکس، کوینکس یا بایننس محدود نمیشود و حتی در بین صرافیهای غیرمتمرکز مانند پنکیک سواپ، یونی سواپ و امثال آن نیز رقابت شدیدی وجود دارد.

مسلما استفاده از سایت آربیتراژ میتواند در تشخیص فرصتها و تعیین استراتژی آربیتراژ به شما کمک کند.

چگونه آربیتراژ کنیم؟

توضیح گامهای نحوه انجام آربیتراژ خارج از حوصله این مقاله است اما به طور خلاصه، شما در ابتدا نیاز به استراتژی آربیتراژ خواهید داشت.

برخی از استراژیهای موجود نیازمند دانش کافی از نحوه عملکرد اقتصاد کلان است در حالی که در یک بازار مانند ارز دیجیتال، شما میتوانید به کمک نرم افزار آربیتراژ به کسب درآمد برسید.

در سادهترین حالت ممکن، پس از مشاهده اختلاف قیمت دو صرافی، شما میتوانید از یک صرافی داراییها را خریداری کرده و آنها را به صرافی دوم منتقل کنید.

مسلما سایت آربیتراژ امکان نظارت و یافتن فرصتهای آربیتراژ را فراهم میکند اما استفاده از این فرصتها لزوما کار آسانی نیست.

آربیتراژ در فارکس نیز به شیوههای مختلفی امکان پذیر است. برای مثال در آربیتراژ ارز شما میتوانید از اختلاف قیمت سه ارز برای کسب درامد استفاده کنید.

با این که فرصتهای کسب درآمد از آربیتراژ در فارکس برای معامله ارزهای فیات موضوعی رایج است اما بدون درگیر کردن حجم زیاد سرمایه، امکان کسب سود قابل توجه وجود ندارد.

خطرات آربیتراژ چیست؟

انجام معاملات آربیتراژ برخلاف فیوچرز، ریسک زیادی به همراه ندارد.

در آربیتراژ ارز دیجیتال شما یک دارایی را از یک صرافی خریداری میکنید و با قیمت بالاتر در صرافی دیگر به فروش میرسانید. در مورد فارکس نیز بر روی جفت ارزهای رایج آن آربیتراژ امکان پذیر است.

بسیاری از تریدرها، روش آربیتراژ را کاملا بدون ریسک و سریع میدانند که در آن شما پاداش خود را به سرعت دریافت خواهید کرد. با این حال گاهی نوسانهای قیمت میتواند حاشیه سود شما را تحت تاثیر قرار دهد.

در مورد آربیتراژ ارزهای دیجیتال نیز کارمزد شبکه گاهی از سود شما پیشی میگیرد. البته اگر سرعت پردازش تراکنش در شبکههای شلوغ را در نظر بگیریم، امکان کسب سود از این روش کمی چالش برانگیز است.

فرصتهای آربیتراژ در ارزهای دیجیتال بیشمار هستند اما به معنای فاصله دائمی قیمت یک دارایی در یک صرافی با صرافی دیگر نیست.

به عبارت دیگر، اختلاف قیمت یک دارایی در بین دو پلتفرم معاملاتی شاید برای چند دقیقه قابل استفاده باشد و پس از آن، دیگران از این فرصت استفاده خواهند کرد.

در کل انجام این شیوه معاملاتی بدون داشتن نرم افزار آربیتراژ و سایر ابزارهای لازم، مشکل و با بازده پایین خواهد بود.

انتخاب بهترین ربات آربیتراژ

در حال حاضر باتهای زیادی در حوزه آربیتراژ در فارکس و ارزهای دیجیتال وجود دارند. در این باتها شما میتوانید به مدیریت بودجه، کپی ترید و معامله داراییها در بین صرافیهای مختلف بپردازید.

انتخاب یک نرم افزار آربیتراژ مناسب موضوعی است که فقط با تحقیق و بررسی فراوان میتوان به آن دست یافت.

در هنگام ارزیابی این باتها شما باید به نظرات موافق و مخالف آنها به خوبی دقت کنید. داشتن پشتیبانی لازم از مشتریان و ارائه امکانات مناسب از ویژگیهای بهترین ربات آربیتراژ است.

با این حال، در بین باتهای آربیتراژ ارز دیجیتال، نام HassOnline بیشتر شناخته شده است.

این بات امکان انجام معاملات خودکار در بین بیش از 37 صرافی مختلف را فراهم میکند. لازم به ذکر است صرافی بورسینس هیچ گونه مسئولیتی در مورد آن قبول نمیکند و باید قبل از استفاده از این ربات، تحقیقات خود را به طور کامل انجام دهید.

بیشتر بخوانید: ربات ارز دیجیتال؛ نحوه ترید بیتکوین با نرم افزار haas

شما در بورس، علاوه بر خرید و فروش سهام:

- میتوانید در داراییهایی مانند طلا و مسکن سرمایهگذاری کنید

- در صندوقهای سرمایه گذاری بدون ریسک، سود ثابت بگیرید

برای شروع سرمایهگذاری، افتتاح حساب رایگان را در یکی از کارگزاریها انجام دهید:

برای سرمایهگذاری و معامله موفق، نیاز به آموزش دارید. خدمات آموزشی زیر از طریق کارگزاری آگاه ارائه میشود: