کندل دوجی (Doji) چیست و چه کمکی به تریدرها میکند؟

کندل دوجی (Doji) زمانی شکل میگیرد که یک کندل استیک (candlestick) دارای قیمت آغازین یا باز شدن (open) و قیمت پایانی یا بسته شدن (close) تقریباً برابر باشد.

کندلهای دوجی شبیه یک صلیب یا علامت مثبت (+) ظاهر میشوند. این کندلها به خودی خود خنثی هستند و هیچ اطلاعاتی در مورد روند احتمالی بازار ارائه نمیدهند.

کندل Doji چگونه تشکیل میشود؟

این کندل زمانی تشکیل میشود که بازار باز شده و تریدرهای صعودی قیمت را بالا میبرند و در عین حال تریدرهای نزولی قیمت بالاتر را رد کرده و آن را پایین میآورند.

در این شرایط، تریدرهای خرسی (bearish traders) ممکن است سعی کنند قیمتها را تا حد امکان پایین بیاورند و تریدرهای گاوی (bullish traders) هم بر خلاف آنها عمل کرده و سعی کنند قیمت را بالا ببرند.

مثالی برای درک بهتر کندل دوجی

در نمودار زیر که توسط سهام Mayur Uniquoters Ltd ارائه شده است، میبینیم که در پایان یک روند صعودی (uptrend)، یک کندل Doji تشکیل شده است که نشان میدهد این روند ادامه خواهد داشت.

سپس کندل دوجی با الگوی کندل ابر سیاه (Dark Cloud Cover) تکمیل شده که نمایانگر معکوس شدن روند است.

بیشتر بخوانید: کندل هارامی چیست؟ شناسایی الگوی کندل هارامی و نحوه معامله با آن

کندل دوجی چه چیزی را به تحلیلگران و تریدرها میگوید؟

یکی از این ابزارهای بسیار محبوب تریدرها نمودار کندل استیک (candlestick chart) است که توسط یک تاجر برنج ژاپنی به نام Honma از شهر ساکاتا در قرن هجدهم ساخته شد و در ده 1990 توسط استیو نیسون (Steve Nison) به سرمایهگذاران غرب معرفی شد.

هر الگوی کندل استیک دارای چهار مجموعه داده است که به تعریف شکل آن کمک میکند. بر اساس این شکل، تحلیلگران میتوانند در مورد رفتار و روند قیمت بازار فرضیههایی ارائه دهند.

هر کندل بر اساس چهار عامل باز بودن (open)، بالاترین قیمت (high)، پایینترین قیمت (low) و بسته بودن (close) شکل میگیرد.

- قیمت آغازین: قیمت آغازین دارایی در یک دوره معین

- بالاترین قیمت: بالاترین قیمت دارایی در یک دوره معین

- پایینترین قیمت: پایینترین قیمت دارایی در یک دوره معین

- قیمت پایانی: آخرین قیمت یک دارایی در یک دوره معین

میله پر یا توخالی ایجاد شده توسط کندل، بدنه (body) و خطوطی که از بدنه خارج میشود، سایه (shadows) نامیده میشود.

کندل Doji نشاندهنده عدم قطعیت و تصمیمگیری است که معمولا نه خریداران و نه فروشندگان میتوانند از آن سود ببرند.

اگرچه برخی از تریدرها معتقدند که مشاهده یک کندل Doji در کنار سایر الگوهای کندل استیک، نشاندهنده یک تغییر بزرگ در قیمت است؛ اما ممکن است همیشه درست نباشد.

لازم به ذکر است که کندلهای دوجی، اطلاعات چندانی در اختیار تحلیلگران قرار نمیدهند؛ بنابراین قبل از اقدام بر اساس سیگنالهای مختلف بازار، از جمله این کندلها، حتماً باید سایر الگوها و شاخصها را هم در نظر گرفت.

تحلیلگران تکنیکال بر این باورند که تمام دادهها و اطلاعات ضروری بازار در قیمت داراییها منعکس میشود؛ بنابراین قیمت ابزار بسیار مهمی برای تحلیل روند بازار است.

با این وجود، عملکرد قیمت گذشته هیچ ارتباطی با قیمت آتی ندارد و همچنین قیمت واقعی یک دارایی یا سهم ممکن است هیچ ربطی با ارزش ذاتی آن نداشته باشد.

از این رو، تحلیلگران تکنیکال از ابزارهایی برای دریافت اطلاعات مختلف درباره روند بازار و آینده یک دارایی استفاده میکنند.

بیشتر بخوانید: نکاتی برای ساخت یک اندیکاتور اختصاصی برای ترید!

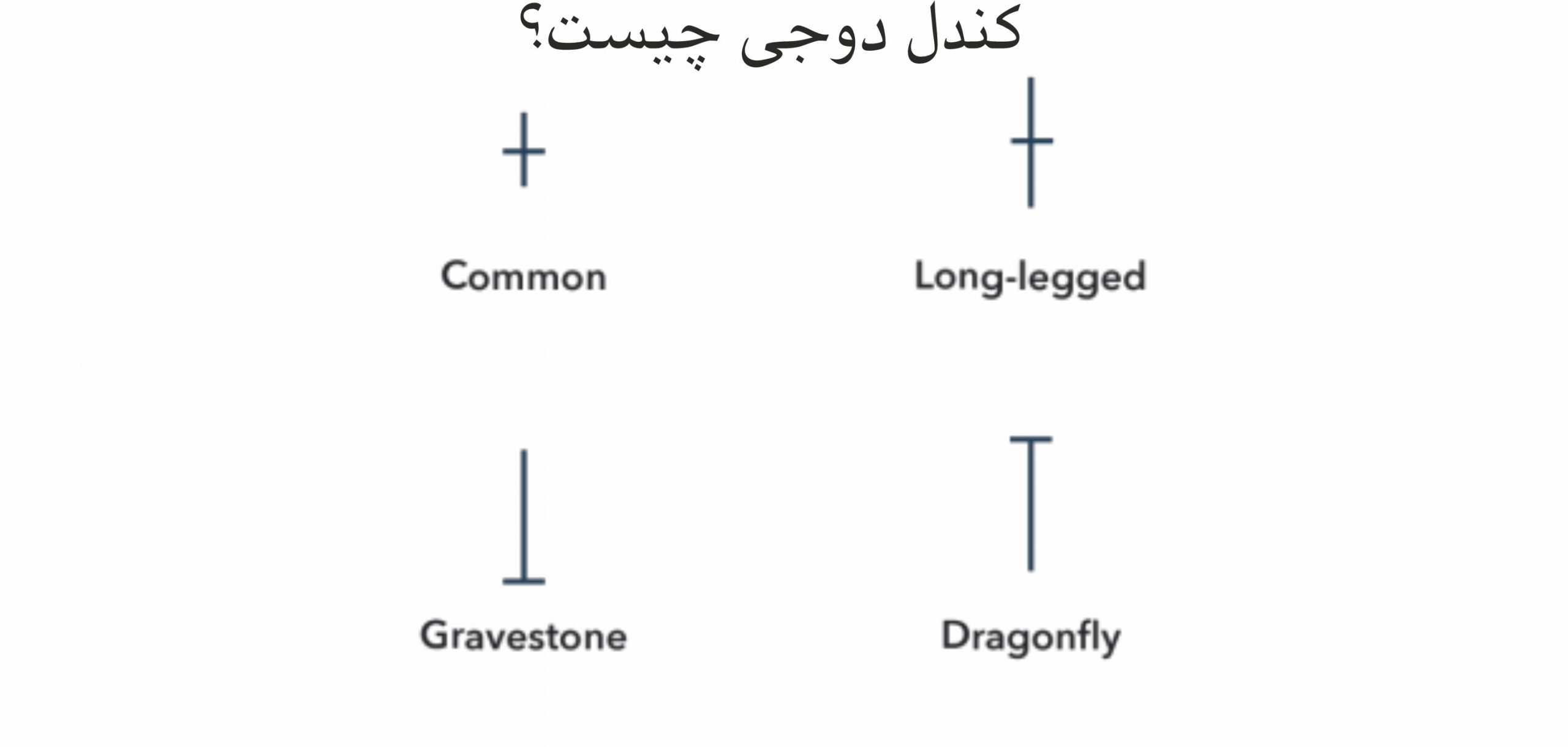

انواع الگوهای کندل دوجی (Doji Candlestick)

کندل دوجی انواع مختلفی دارد که هر کدام تحت شرایط خاصی ایجاد شده و اطلاعات متفاوتی از شرایط بازار به ما میدهند.

1. کندل دوجی خنثی (Neutralor common Doji)

کندل Neutral Doji رایجترین نوع این الگو است و زمانی که میزان خرید و فروش در بازار تقریباً یکسان است، شکل میگیرد.

این الگو نشان میدهد که روند احتمالی بازار در آینده مشخص نیست.

2. کندل دوجی پا دراز (Long-Legged Doji)

کندل دوجی پا دراز یا Long-Legged Doji همانطور که از نامش مشخص است یک الگوی کندل استیک با پایه بلند است.

کندل دوجی پا دراز زمانی شکل میگیرد که عوامل عرضه و تقاضا در تعادل بوده و با هم یکسان هستند. در این شرایط، روند احتمالی بازار توسط روند قبلی و کندل Doji تعیین میشود.

کندل دوجی Long-Legged نوعی کندل استیک است که به تریدرها در مورد جهت احتمالی بازار سیگنال میدهد. این دوجی دارای سایههای بلند و پایین است.

3. کندل دوجی سنگ قبر (Gravestone Doji)

کندل دوجی سنگ قبر یا Gravestone Doji زمانی که عوامل عرضه و تقاضا برابر باشند در انتهای یک روند صعودی شکل میگیرد. روند آینده بازار نیز در این شرایط توسط روند قبلی و کندل Doji تعیین میشود.

در حالی که بسیاری از تریدرها اغلب از کندل دوجی سنگ قبر به عنوان سیگنالی برای ورود به پوزیشینهای نزولی یا خروج از یک پوزیشن خرید استفاده میکنند، بیشتر تریدرها قبل از اقدام در بازار سایر اندیکاتورها را هم بررسی میکنند.

دلیل این امر همانطور که پیشتر اشاره کردیم این است که کندل دوجی gravestone یک شاخص قابل اعتماد نیست و بسیاری از تریدرها برای اطمینان از تصمیم درست از سایر ابزارها هم استفاده میکنند.

4. کندل دوجی سنجاقک (Dragonfly Doji)

یکی دیگر از انواع کندلهای دوجی، کندل دوجی سنجاقک یا Dragonfly Doji است.

این کندل در انتهای روند نزولی (downtrend) و زمانی که عرضه و تقاضا در تعادل هستند، ظاهر میشود. این کندل به تحلیلگران نشان میدهد که روند بازار ممکن است معکوس شود. بسته به عملکرد قیمت در گذشته، این تغییر قیمت میتواند به سمت روند نزولی یا صعودی باشد.

الگوی سنجاقک دوجی یکی از انواع کمتر رایج کندل Doji است و همچنین سیگنال قابل اعتمادی در مورد تغییر روند بازار نیست.

این الگو نیز میتواند نشانه عدم اطمینان از روند بعدی بازار باشد. از این رو، تریدرها اغلب از آن به عنوان یک شاخص حرکت بالقوه قیمت در آینده استفاده میکنند و قبل از تصمیمگیری بر اساس این کندل، آن را با سایر شاخصهای تکنیکال بازار ترکیب میکنند.

چه تفاوتی میان کندل Doji و کندل فرفره (Spinning Top) وجود دارد؟

الگوی کندل فرفره کاملاً شبیه یک کندل دوجی است، با این تفاوت که اندازه آن در مقایسه با کندل دوجی بزرگتر است.

کندل دوجی به طور کلی تنها تا 5 درصد از اندازه کل کندل استیک را نشان میدهد، اگر اندازه کندل بزرگتر باشد یعنی ما با یک کندل Spinning Top سر و کار داریم.

کندل فرفره نیز مانند کندل دوجی در شرایطی که روند احتمالی بازار معلوم نیست شکل میگیرد؛ بنابراین تریدرها برای تحلیل روند بازار باید به شاخصهای دیگر مانند باند بولینگر (Bollinger Bands) نگاه کنند.

مثالی از کاربرد کندل دوجی

نمودار زیر، یک کندل دوجی سنگ قبر را در سهام Cyanotech Corp (CYAN) در فوریه 2018 نشان میدهد.

کندل دوجی سنگ قبر به دنبال یک روند صعودی با حجم بالا ممکن است نشاندهنده بازگشت روند نزولی در کوتاه مدت پس از شکست روند فعلی باشد.

در این مثال، کندل دوجی سنگ قبر میتواند شکست مقاومت بیشتر از سطوح فعلی را پیشبینی کند تا فاصله نزدیک به میانگین متحرک 50 تا 200 روزه را به ترتیب 4/16 دلار و 4/08 دلار کاهش دهد.

علاوه بر این، تریدرها برای تأیید شکست احتمالی، به سایر شاخصهای تکنیکال مانند شاخص RSI یا MACD نیز نگاهی خواهد انداخت.

بیشتر بخوانید: استراتژی قدرتمند ترکیب باندهای بولینگر (Bollinger Bands) و RSI

تریدرهای کوتاه مدت ممکن است حد ضرر را در سایه بالایی نمودار یعنی در حدود 5/10 دلار قرار دهند اما تریدرهای بلند مدت ممکن است برای کاهش بیشتر ضرر، حد بالاتری برای آن قرار دهند.

معایب استفاده از کندل Doji برای پیشبینی روند بازار

اشاره کردیم که کندل Doji به طور خنثی عمل میکند و به تنهایی اطلاعات خیلی کمی به تحلیلگران میدهد. علاوه بر این، این کندل خیلی کم و در شرایط خاصی شکل میگیرد؛ بنابراین ابزار قابل اعتمادی برای تشخیص روند بازار نیست.

این کندل در صورت شکلگیری نیز چندان قابل اعتماد نیست و هیچ تضمینی وجود ندارد که قیمت در جهت مورد انتظار پیش برود.

اندازه سایه یا بدنه کندل دوجی گاهی اوقات ممکن است به این معنی باشد که نقطه ورود یک معامله با نقطه حد ضرر فاصله زیادی دارد. در این شرایط، تریدرها باید حد ضرر را نزدیکتر قرار دهند یا کلاً از این معامله صرف نظر کنند.

علاوه بر این، تخمین سود و بازدهی یک معامله بر اساس کندل Doji نیز میتواند سخت باشد؛ بنابراین استفاده از سایر الگوهای کندل استیک، اندیکاتورها یا حتی استراتژیها برای خروج از معامله در زمان درست بسیار مهم است.

سخن آخر

تشکیل کندل دوجی در بازار به معنای خنثی بودن بازار است. با این حال، این کندل معمولاً در انتهای یک روند صعودی طولانی تشکیل میشود که میتواند نشانه تغییر روند بازار باشد.

با این وجود، تریدرها در صورت مشاهده کندل Doji نباید سریع تصمیم بگیرند! لازم است منتظر بمانند تا کندل دوجی به صورت کامل روی نمودار تشکیل شده و به کمک سایر ابزارهای تحلیل بازار تصمیم بگیرند.

مقالات مرتبط:

شما در بورس، علاوه بر خرید و فروش سهام:

- میتوانید در داراییهایی مانند طلا و مسکن سرمایهگذاری کنید

- در صندوقهای سرمایه گذاری بدون ریسک، سود ثابت بگیرید

برای شروع سرمایهگذاری، افتتاح حساب رایگان را در یکی از کارگزاریها انجام دهید:

برای سرمایهگذاری و معامله موفق، نیاز به آموزش دارید. خدمات آموزشی زیر از طریق کارگزاری آگاه ارائه میشود: