کندل استیک (Candlestick)

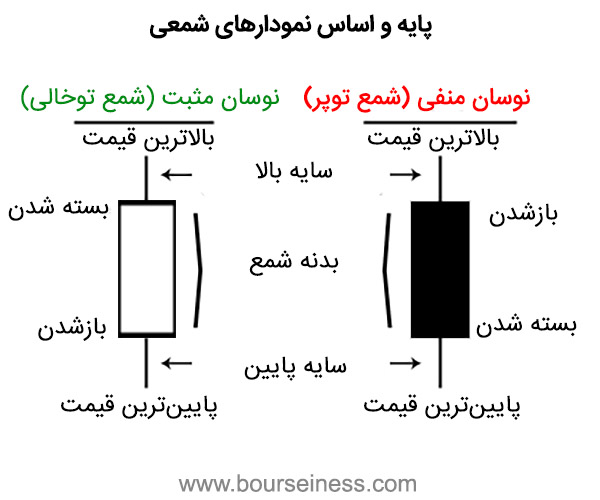

کندل استیک (به انگلیسی Candlestick)، به معنای شمعدان بوده و در واقع نوعی نمودار قیمت است که قیمتهای بالا، پایین، بازشدن و بسته شدن یک دارایی را در یک دوره زمانی مشخص نشان میدهد.

اگر شما هم از آن دسته افرادی هستید که درباره کندل استیکها شک و تردید دارید یا به صورت کامل آنرا نمیشناسید، در این مطلب با ما همراه باشید؛ در این نوشته به صورت کامل نحوه استفاده و معامله با کندلها را شرح خواهیم داد.

نکات کلیدی

- کندل استیک توسط فردی ژاپنی بهنام «هوم ما» اختراع شد.

- این نوع نمودار اولین بار توسط فروشندگان برنج در ژاپن استفاده میشد تا بتوانند قیمتهای بازار و شتاب قیمتی روزانه را صدها سال قبلتر از بکارگیری این نمودارها در بازارهای مالی جهان رصد کنند.

- کندلها حاوی اطلاعاتی مثل قیمت بالا، قیمت پایین، بالاترین قیمت، پایینترین قیمت و قیمتی که معامله در آنجا تمام میشود هستند.

- الگوهای کندلی به علت سادگی و آسانی در شناسایی اهمیت بسیار زیادی دارد.

- به صورت کلی کندل استیکها به سه صورت صعودی، نزولی و خنثی هستند.

تاریخچه و پیدایش کندل استیک

کندل استیک توسط فردی ژاپنی بهنام «هوم ما» اختراع شد و از این رو ایشان به پدر الگوهای کندل استیک معروف شد.

بنابر گفته ایشان، کندل استیکها زبان بازاراست و اگر مهارت خواندن آنها را یاد بگیریم، متوجه خواهیم شد که بازار چه چیزی به ما میگوید و ما باید در آن لحظه چه کاری را انجام دهیم.

در اواخر دهه 1980 بسیاری از تحلیلگران غربی به کندلاستیکها علاقهمند شدند. در انگلستان، مایکل فینی، که پس از آن رییس ارزیابی تکنیکال در لندن بود، شروع به استفاده از این الگوها کرد و این الگوها را به افراد حرفهای لندن معرفی نمود.

درست بعد از این اتفاقات کندلاستیکها محبوبیت زیادی در نزد عموم مردم کسب کردند؛ تا جایی که امروزه یکی از الگوهای استاندارد بازارهای مالی برای بسیاری از تحلیلگران است.

به دلیل شکل این نمودارها که شبیه شمع است، به آن کندل استیک یا شمعدان میگویند.

این نوع نمودار اولین بار توسط فروشندگان برنج در ژاپن استفاده میشد تا بتوانند قیمتهای بازار و شتاب قیمتی روزانه را صدها سال قبلتر از بکارگیری این نمودارها در بازارهای مالی جهان رصد کنند.

بخش میانی شمع با نام بدنه (real body) شناخته میشود و نشاندهنده این است که آیا قیمت بستهشدن بالاتر از قیمت باز شدن بوده است یا پایینتر از آن.

بیشتر بخوانید: کندل شناسی پیشرفته

وقتی قیمت بستهشدن آن دارایی پایینتر از قیمت بازشدن باشد، بدنه شمع به رنگ تیره یا قرمز و وقتی که قیمت بستهشدن دارایی بالاتر از قیمت بازشدن آن باشد، بدنه شمع به رنگ سبز یا سفید نمایش داده میشود. این رنگها بستگی به تنظیمات نرمافزاری که این نمودار را رسم میکند دارد و میتواند به رنگهای متفاوت دیگری نیز نمایش داده شود.

سایههای شمعها نیز بالاترین و پایینترین قیمت روز را نشان میدهند.

یک کندل استیک میتواند متناسب با قیمتهای بازشدن، بستهشدن، قیمت بالا و پایین دارای انواع مختلفی باشد.

کندل استیکها احساسات و هیجانات سرمایهگذاران در بازار را به شکل تصویری در میآورند، به این ترتیب تحلیلگران تکنیکال میتوانند زمان مناسب خرید و فروش را با بررسی و تحلیل نمودارهای شمعی تشخیص دهند.

این نمودارهای شمعی که در حدود سال 1700 میلادی برای پیگیری قیمت برنج استفاده میشده اکنون یک تکنیک بسیار مناسب برای داراییهایی مانند سهام، معاملات فارکس و معاملات آتی محسوب میشوند.

بدنه سفید یا سبز شمع، نشاندهنده فشار قوی خرید در دوره زمانی مربوطه و معمولا نشاندهنده صعودی بودن قیمت است. با این حال صرفا نباید براساس این نشانهها تصمیمات خرید و فروش را گرفت و به سایر فاکتورهای تحلیل باید توجه شود.

برای مثال اگر همین شمع با بدنه بزرگ سفید در یک محدوده حمایت تشکیل شود، میتواند نشانهای قوی از بازگشت قیمت به سمت بالا باشد.

برعکس، شمعی با بدنه مشکی یا قرمز نشاندهنده فشار فروش است و اگر در محدوده مقاومت شکل بگیرد، احتمال شروع افت قیمت بیش از احتمال رشد خواهد بود.

بیشتر معاملهگران در بازارهای مالی از کندل استیکها برای شناسایی کفها و سقفهای قیمت استفاده میکنند.

آموزش الگوهای کندل استیک

الگوهای کندلی انواع بسیار زیاد و مختلفی دارند که در این بخش سعی میکنیم 9 مورد از آنها را به زبانی ساده برای شما عزیزان شرح دهیم.

1. الگوهای کندل استیک پوشا (Engulfing candle)

کندل پوشا همانطور که از نامش پیداست، وقتی بیان میشود که بهطور کامل کندل قبلی را پوشش دهد. کندل پوشا میتواند بیش از چند کندل قبلی را پوشش دهد اما برای تایید یک کندل پوشا، دربرگرفتن حداقل یک کندل قبل از خود ضروری است.

این الگوی به 2 نوع پوشای صعودی و پوشای نزولی تقسیم میشود که یکی از مهمترین الگوهای کندلی در بازارهای مالی است.

این الگو از 2 بدنه تشکیل میشود؛ بدنه اول کوچکتر از دومی است و بدنه دوم، اولی را دربرگرفته است.

بیشتر بخوانید: کندل اینگالف چیست و چه کاربردی در تحلیل تکنیکال دارد؟

تصویر بالا یک نمونه از کندل پوشای نزولی است که اطلاعات ارزشمندی درباره نحوه عملکرد گاوها و خرسهای بازار به ما میدهد.

در الگوی بالا میتوانیم به راحتی متوجه شویم که خرسها کنترل بازار را بهدست گرفتهاند و احتمال برگشت قیمت بسیار زیاد شده است. هنگامی که این الگو در پایان یک روند صعودی ایجاد شود، نشاندهنده بالا رفتن احتمال برگشت قیمت و اتمام روند است.

همانطور که میدانیم، وقتی این الگو در یک روند صعودی رخ میدهد، ما میتوانیم برگشت قیمت و اتمام روند را تا حدود زیادی پیشبینی کنیم، زیرا دیگر خریداران بازار را کنترل نمیکنند و فروشندگان با نیرویی قوی وارد بازار شدهاند.

دقت داشته باشید که شما نمیتوانید هر الگوی کندل استیکی که مشاهده میکنید را معامله کنید و برای این کار نیاز به کندل تایید یا مدلهای دیگری از تایید نیاز دارید.

2. الگوی کندل استیک دوجی

دوجی یکی از مهمترین الگوهای کندل ژاپنی است؛ هنگامی که این کندل شکل میگیرد به ما میگوید که بازار در یک قیمت باز و بسته شده است و این جمله به معنای این است که قدرت خریداران و فروشندگان مساوی است و هیچ کدام بر دیگری غلبه نکردهاند.

همانطور که مشاهده میکنید قیمت باز و بسته شدن کندل یکسان است و این سیگنال به معنای عدم تصمیمگیری بازار برای حرکت بعدی است.

در اغلب اوقات وقتی این الگو در روندی صعودی یا نزولی مشاهده میشود، بازار به احتمال زیاد معکوس خواهد شد. این الگو را اغلب در طول دورههای استراحت پس از صعود یا نزول مشاهده خواهید کرد.

3. الگوی کندل استیک دوجی اژدها

دوجی اژدها یک الگوی کندلی صعودی است؛ زمانی شکل میگیرد که سطح بالاترین قیمت باز شدن و بسته شدن یکسان باشد.

اصلیترین مشخصه این الگو، دم بلند پایینی است که مقاومت خریداران و تلاش آنها برای بالا بردن بازار را نشان میدهد.

تصویر بالا یک دوجی اژدهای عالی را به ما نشان میدهد. دم بلند پایینی نشان میدهد که نیروهای عرضه و تقاضا نزدیک به یک تعادل هستند و مسیر این روند را میتوان به نقطه عطف اصلی نزدیک کرد.

وقتی این الگو در روند نزولی رخ میدهد به عنوان سیگنال بازگشتی تفسیر میشود.

4. الگوی کندل استیک دوجی سنگ قبر

دوجی سنگ قبر یک نسخه نزولی از دوجی اژدهاست و زمانی شکل میگیرد که قیمت باز و بسته شدن یکسان یا در یک قیمت باشد.

چیزی که دوجی سنگ قبر را از اژدها متمایز میکند دم بلند بالایی است و تشکیل شدن دم بلند بالایی به معنای این است که بازار با یک عرضه قوی روبهرو شده است. این الگو به عنوان نشانهای از برگشت روند تلقی میشود.

نمودار بالا یک دوجی سنگ قبر را در بالای یک روند صعودی بعد از یک دوره صعود نشان میدهد. تشکیل این الگو حاکی از آن است که که خریداران دیگر کنترل بازار را در دست ندارند.

فراموش نشود که برای قابل اعتماد بودن این الگو، باید در نزدیکی یک سطح مقاومتی معامله شود.

5. الگوی ستاره صبحگاهی (Morning Star)

الگوی ستاره صبحگاهی به عنوان یک الگوی معکوس صعودی در نظر گرفته میشود که اغلب در پایین یک روند نوزلی رخ میدهد و شامل سه کندل است:

- اولین کندل نزولی است که نشان میدهد فروشندگان هنوز قدرت را در دست دارند.

- کندل دوم یک کندل کوچک است و نشان میدهد که فروشندگان کنترل را در دست دارند اما بازار را خیلی به پایین هل نمیدهند و این کندل میتواند صعودی یا نزولی باشد.

- کندل سوم یک کندل صعودی است که که با یک گپ در قیمت باز شدن و بسته شدن بالای نقطه میانی بدنه اولین روز بسته میشود. این الگو یک سیگنال بازگشتی است و روند قابل توجهی را همراه خود دارد.

الگوی ستاره صبحگاهی به ما نشان میدهد که چگونه خریداران کنترل بازار را از فروشندگان میگیرند. هنگامی که این الگو در پایین روند نزولی و نزدیک به یک سطح حمایت رخ میدهد، به عنوان یک سیگنال معکوس روند قوی تعبیر میشود.

نمودار بالا به ما کمک میکند که الگوی ستاره صبحگاهی را شناسایی کنیم و متوجه اهمیت آن بشویم.

کندل اول تسلط فروشندگان را تایید میکند و دومی عامل ایجاد تردید در بازار است؛ کندل دوم میتواند یک کندل دوجی یا هر کندل دیگری باشد.

سومین کندل صعودی نشان میدهد که خریداران کنترل بازار را از دست فروشندگان گرفتند و بازار به احتمال زیاد معکوس خواهد شد.

6. الگوی ستاره عصرگاهی

الگوی ستاره عصرگاهی به عنوان یک الگوی بازگشتی شناخته میشود و کاربرد بسیاری دارد و معمولا در بالای یک روند صعودی رخ میدهد. این الگو از سه کندل تشکیل میشود:

- کندل اول صعودی است.

- کندل دوم کوچک است و میتواند یک دوجی یا هر کندل دیگری باشد.

- کندل سوم بزرگ و نزولی است. (الگوی ستاره عصرگاهی نسخه نزولی ستاره صبحگاهی است)

بخش اول یک ستاره صبحگاهی، کندلی صعودی است؛ به این معنی که خریداران هنوز بازار را به سمت بالاتر هل میدهند و تشکیل بدنهی کوچکتر نشان میدهد که خریداران هنوز کنترل بازار را در دست دارند اما این کنترل به اندازه قبل قوی نیست.

سومین کندل نزولی نشاندهنده آن است که سلطه خریداران تمام شده و احتمال اتمام روند شدت گرفته است.

7. چکش یا پین بار

کندل استیک چکش وقتی ایجاد میشود که بالاترین قیمت باز و بسته شدن در یک روند باشد؛ همچنین با سایه بلند پایینی مشخص میشود که تصمیم خریداران مبنی بر صعود بازار، هنوز جدی است.

همانطور که در تصویر فوق مشاهده میکنید روند بازار نزولی بوده است و تشکیل یک کندل چکش، الگوی برگشتی قابلتوجهی بوده است.

سایه بلند نشاندهنده فشار بالای خرید در این ناحیه است؛ فروشندگان سعی داشتند که بازار را به سمت قیمتهای پایینتر ببرند اما خریداران وارد میشوند و کنترل بازار را از دست فروشندگان میگیرند.

8. ستاره دنبالهدار (پین بار نزولی)

این الگو زمانی شکل میگیرد که کندل در قیمت پایینی باز شوند و در همان قیمت بسته شود.

مشخصه اصلی این الگو بدنه کوچک و سایه بلند بالایی است و این الگو نسخه نزولی کندل چکش است. اکثر تحلیلگران موافقند که سایه باید دو برابر طول واقعی بدنه باشد.

بیشتر بخوانید: راهنمای جامع الگوی چکش معکوس (Inverted Hammer)

تصویر بالا نشان میدهد یک ستاره دنبالهدار کامل با یک بدنه کوچ و یک سایه بلند در بالا تشکیل شده است.

هنگامی که این الگو در یک روند صعودی مشاهده شود، سیگنالی مبنی بر برگشت شدید قیمت است. ترکیب این الگو با نواحی مقاومتی یک ستاپ معاملاتی با پتانسیل زیاد است.

9. الگوی هارامی (کندل داخلی)

الگوی هارامی (که در زبان ژاپنی به معنای باردار است) به عنوان یکی الگوی برگشتی در نظر گرفته میشود که متشکل از 2 کندل است:

کندل اول یک کندل بزرگ است و کندل مادر نامیده میشود . به دنبال آن کندل کوچکتری وجود دارد که کندل بچه نامیده میشود.

برای معتبر شدن این الگو باید کندل دوم خارج از کندل قبلی باشد.

این کندل استیک در روندهای صعودی، سیگنالی مبنی بر نزول است و در روندهای صعودی، سیگنالی مبنی بر صعود است.

همانطور که در نمودار بالا مشاهده میکنید، مسیر روند بعد از تشکیل الگوی هارامی تغییر میکند؛ در اولین الگو فروشندهها بازار را پایین راندند اما ناگهان قیمت تثبیت شد و این نشان میدهد که دیگر بازار در دست فروشندگان نیست.

کلام آخر

در این مقاله سعی کردیم تا انواع کندل صعودی و کندل نزولی به صورت کلی انواع کندل استیک را آموزش دهیم.

اگر قصد دارید تا در بازارهای مالی به صورت جدی فعالیت کنید، اکیدا پیشنهاد میشود که یادگیری مباحث پایه در به بعد موکول نکنید و در آخر امیدواریم این مقاله در راستای تحلیل تکنیکال به شما عزیزان کمکی شایان کرده باشد.

همچنین در زیر لینکی برای بررسی بیشتر در راستای الگوهای کندلی برای شما عزیزان آوردهایم:

برای دانلود فایل آموزش الگوهای کندل استیک کلیک کنید (PDF با حجم 1.7 مگابایت)

شما در بورس، علاوه بر خرید و فروش سهام:

- میتوانید در داراییهایی مانند طلا و مسکن سرمایهگذاری کنید

- در صندوقهای سرمایه گذاری بدون ریسک، سود ثابت بگیرید

برای شروع سرمایهگذاری، افتتاح حساب رایگان را در یکی از کارگزاریها انجام دهید:

برای سرمایهگذاری و معامله موفق، نیاز به آموزش دارید. خدمات آموزشی زیر از طریق کارگزاری آگاه ارائه میشود: